「賃貸」vs「購入」どっちがおトク?

【不動産購入比較】賃貸とマイホームの比較

「賃貸」を続けるべきか「購入」を検討するべきか、悩んでいる方も多いはず。そこで『「賃貸」vs「購入」どっちがおトク?』の内容を掘り下げ、「20代編」「30代編」「40代編」とそれぞれの年代ごとに紹介していきます。前回は、「20代編」を特集しました。今回は30代の「賃貸」と「購入」について考えてみます。

☑30代で今後の住宅を考えるポイント

30代になると、家族構成もほぼ決まり20代よりも、将来の見通しがついてくる人も多いでしょう。改めて住宅にどのくらいの金額を使うのか、住む場所はどこにするのかなどを検討しておきたい時期です。そのためにも、今後の家計の収支やライフプランを考えることが必要です。

子どもがいる場合には、今後の教育方針も確認しておきましょう。子どもが公立小学校に通っている間は、比較的家計に余裕があるでしょうが、高校や大学に進めば教育費が大きく増える傾向にあります。小学校や中学校から私立に通わせたいという場合には、早い時期から支出が多くなるなど、子どもの進路は家計に大きな影響があります。今まで夫婦で働いていた場合には、二人ともずっと働き続けるのかなども検討しておきましょう。その後の収入に大きく影響してくるポイントです。

また、住む場所について、今拠点を決められるのかどうかを考えてみてください。転勤が多くまだ決められないという場合や、子どもの進路が決まってからと考える場合もあるでしょう。住宅にかけられる予算や拠点が定まれば、購入することも検討できます。不確定要素が多い場合には賃貸と考えることもあるでしょう。このように30代は今後の住宅をどうするかの方向性を決めておくと良い時期です。

☑30代で購入した場合VSずっと賃貸の場合の住居費比較

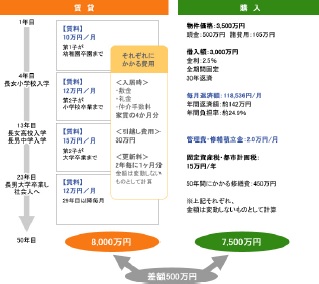

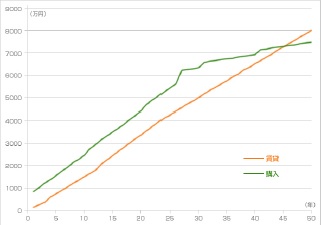

まずは、30代で購入した場合と、ずっと賃貸の場合の今後50年間、住宅にかかる費用を比較してみましょう。

上記前提での試算では、今後50年間の住居費は購入した場合で約7,500万円、賃貸の場合は約8,000万円となり、購入した場合の方が500万円程度少なくなっています。ただし、住居費の累計が、賃貸の方が上回るのは46年後。34歳で購入した場合には80歳時です。マンションであれば、想定よりも修繕積立金が高くなっていく可能性もあります。一戸建ての場合には途中で建て直しをする場合もあるでしょう。賃貸の場合にも、物価上昇があれば賃料が高くなることも考えられますが、ほぼ同額になる時期が46年後とかなり年数が経ってからであること、やその他不確定要素も考えると、購入も賃貸も必要になる金額は大きくは違わないと言える範囲内ではないでしょうか。

☑30代で購入する場合の注意点

会社員の定年退職が60歳とすれば、30代になるとリタイアまでの年数は30年を下回ります。一方で、住宅ローンは最長35年返済にすることが可能です。今回の事例の人が、同じくらいの返済額で35年返済で住宅ローンを組むと、300万円多い3,300万円の借入れが可能。頭金を含めると3,800万円の住宅購入ができることになります。しかし、もし3,800万円の住宅を購入すると、50年間の住宅費は約8,200万円と賃貸よりも多くなり、老後の生活費が不足してしまうことにもなりかねません。毎月返済できる金額であることとともに、目安としてはリタイアまでに完済できる年数で借入れできる範囲内にしておくと安心です。

☑30代で賃貸する場合の注意点

ずっと賃貸でいく場合には、老後の生活費に加え住宅費の準備も必要になります。上記の例では住宅費にかかる費用の累計がほぼ同じになるのは46年後。しかし、大きく違うのは、60歳までの27年間にかかる金額です。購入の場合は約6,200万円、賃貸の場合は約4,600万円。理論的には60歳時に、賃貸の方が預貯金等で約1,600万円多く残っているはずです。つまり、購入の場合よりも生活に余裕があるということ。余裕があるとついつい支出が多くなってしまいがちです。将来多くのお金が必要であることは肝に銘じて、支出をコントロールし、しっかり貯蓄していこうという意識が必要です。まだ購入に踏み切れない場合も同様です。年をとるほど住宅ローンを返済できる期間は短くなります。その分頭金を多く準備しておくことで、借入金を少なくすれば40代や50代になっても住宅購入は可能です。

30代は収入も上がってきたことで、借入れ可能な金額も増え、住宅ローンの返済期間もある程度長期で取れるので、一般的には購入を考えるには良い時期といえます。今は購入せずとも、もう少し先になってから購入するならば頭金の準備を、ずっと賃貸でと考えるのであれば、確実に老後分の貯蓄を始める時期です。今後の住宅に関しての方向性を検討し、それぞれに合わせた準備を始めましょう。